并购估价(Mergers and acquisitions valuation)

并购估价是指买卖双方对标的(股权或资产)购人或出售作出的价值判断。目标企业估价取决于并购企业对其未来收益的大小和时间的预期。对目标企业的估值可能因预测不当而不准确。这暴露了并购企业的估值风险,其大小取决于并购企业所用信息的质量,而信息质量又取决于目标企业是上市企业还是非上市企业,并购企业是敌意的还是善意的,以及准备并购和目标企业并购前审计的时问。企业并购估价本质上是一种主观判断,但并不是可以随意定价的,必须遵循一定的科学依据。

企业并购估价的基本方法有:

这一模型由美国西北大学阿尔弗雷德·拉巴波特创立,是用贴现现金流量方法确定最高可接受的贴现率(或资本成本)。拉巴波特认为有五个重要因素决定目标企业价值:销售和销售增长率;销售利润;新增固定资产投资;新增营运资本;资本成本率。运用贴现现金流量模型对目标企业估价的步骤是:

1.预测自由现金流量

对企业进行价值评估的第一步就是计算自由现金流量,包括计算历史时期的自由现金流量以及预测未来时期的自由现金流量。理论上,自由现金流量这一术语与经营现金流量、现金净流量是不同的,自由现金流量是指企业在持续经营的基础上除了在库存、厂房、设备、长期股权等类似资产上所需投入外,企业能够产生的额外现金流量。

从外延上看,依据现金流量的口径不同,可将现金流量分为企业自由现金流量和股东自由现金流量两大类。企业自由现金流量是指扣除税收、必要的资本性支出和营运资本增加额后,能够支付给所有的清偿权者(债权人和股东)的现金流量。其基本公式为:

企业自由现金流量=息税前收益×(1一税率)+折旧-资本性支出-营运资本净增加额

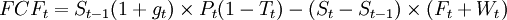

拉巴波特建立的自由现金流量预测模型如下:

式中:FCFt为现金流量;St为年销售额;gt为销售额年增长率;Pt为销售利润率;Tt为所得税税率;Ft为销售额每增加1元所需追加的固定资本投资;Wt为销售额每增加1元所需追加的营运资本投资。需要注意的是:①用于并购估价计算所使用的自由现金流量是目标公司并购后预期每年产生的自由现金流量。理论上,其数值应大于并购双方独立经营时创造的现金净流量,这也是并购协同效应的产物。②销售额年增长率g是一种年复利增长率,而不是将不同年份的增长率简单平均。其计算原理与计算货币时间价值的复利增长率相同。③对目标企业现金流量的预测期一般为5~10年,预测期太短或太长,均会影响预测的准确性。

2.估计贴现率或加权平均资本成本

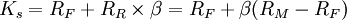

假设目标公司的未来风险与并购企业总的风险相当,则可以把目标公司现金流量的贴现率作为并购企业的资本成本。但是当并购会导致并购企业总风险发生变动时,则需要对各种各样的长期资本要素进行估计,包括普通股、优先股和债务等。由于股票、市盈率、股票获利率不能全面反映对股东的股本机会成本,所以借用资本资产定价模型来估计目标企业的历史股本成本。

预期股本成本率=市场无风险报酬率+市场风险报酬率×目标企业的风险程度

或

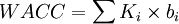

由于并购方用于并购的资金来源可能是复杂的,既可能用其留存收益、增发新股,也可能举债融资,这需要对各种各样的长期成本要素进行估计,包括股票、优先股和债务等。估计了各单个要素的资本成本后,即可根据目标企业被并购后的资本结构计算加权平均资本成本。

式中:WACC为加权平均资本成本;Ki为各单项资本成本;bi为各单项资本所占比重。

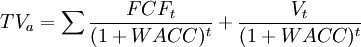

根据目标企业自由现金流量对目标企业估价为:

式中:TVa为并购后目标企业价值;FCFt表示在t时期内目标企业自由现金流量;Vt表示t时刻目标企业的终值;WACC表示加权平均资本成本。

【例1】甲公司正考虑并购乙公司。乙公司目前的β值为1.4,负债比率按市值计算为25%。假如并购成功,甲公司将把乙公司作为独立的子公司来经营,并使乙公司的负债率达45%,这将使其β值增加到1.655。估计并购后甲公司自由现金流量表如表1所示。

表1 并购后甲公司自由现金流量表

| 年份 | 1 | 2 | 3 | 4 | 5 |

| 自由现金流量(万元) | 1200 | 1400 | 1500 | 1800 | 第五年及以后每年 以4%的增长率增长 |

这些现金流量包括所有的并购效应。市场平均风险报酬率为12%,无风险报酬率为8%,负债利率为11%,企业所得税税率为20%,试求乙公司的并购价值。

甲公司的股本资本成本率=8%+1.655×(12%--8%)=14.62%

WACC=14.62%×55%+11%×(1—20%)×45%=12%

乙公司价值=1200×0.8929+1400×0.7972+1500×0.7118+1800×0.6355+1800×(1+4%)÷(12%-4%)×0.6355

=19269.86(万元)

贴现现金流量法以现金流量预测为基础,充分考虑了目标公司未来创造现金流量能力对其价值的影响,具有坚实的财务理论基础,在日益崇尚“现金为王”的现代理财环境中,对企业并购决策具有现实的指导意义。但该方法的局限性在于评估企业价值时,其结果的准确性依赖于企业经营持续稳定、现金流量预测、资本成本等各种假设的准确性。

资产价值基础法是指通过对目标公司的资产进行估计来评估其价值的方法。确定目标公司资产的价值,关键在于选择合适的资产评估价值标准。目前,国际上通行的资产评估价值标准主要有三种:

(1)账面价值,是公司资产负债表上列示的资产价值。账面价值的假设是:企业的价值是公司所有投资人,包括债权人和股东对于企业资产要求权的价值总和。企业的账面价值是一个以历史成本为基础进行计量的会计概念,没有考虑通货膨胀、过时贬值等一些因素的影响,没有从公司资产可能产生的未来收益来考虑资产的价值,也没有考虑权益资本成本,所以资产的账面价值与现行的市场价格有差异,企业的账面价值可能与企业的真实价值相差甚远。如果企业的流动资产所占份额较大且会计计价十分准确时,利用账面价值评估企业的价值比较重要。但账面价值一般不作为最终的评估结果,而只是用于对比分析。

(2)市场价值,是市场上买卖双方进行竞价后所产生的双方均能够接受的价格。公司的市场价值就是指公司的股票价格。投资者或收购企业主要关注企业的市场价值。

(3)清算价值,是指目标企业清算出售,并购后目标企业不再存在时其资产的可变现价值。假定企业不再经营,所有清算价值不会考虑企业未来可能的收益。当未来现金流量期望值的现值很低时,公司消亡比存活更有价值,这时公司的内在价值就等于公司的清算价值;当未来的现金流量期望值在较高的水平时,清算价值就变得越来越不相干,而企业的内在价值几乎完全依赖于持续经营价值。债权人较关注企业的清算价值。

市盈率模型法就是根据目标企业的收益和市盈率确定其价值的方法,也可称为收益法。市盈率的含义非常丰富,它可能暗示着企业股票收益的未来水平、投资者投资于企业希望从股票中得到的收益、企业投资的预期回报、企业在其投资上获得的收益超过投资者要求收益的时间长短。

应用市盈率模型法对目标企业价值评估的步骤如下:

(1)检查、调整目标企业近期的利润业绩。市盈率模型法使用的收益指标在性质上是目标企业在被收购以后持续经营可能取得的净利润。对目标企业净利润的分析,应该考虑下列因素,并进行适当调整:①并购企业必须仔细考虑目标企业所使用的会计政策。关注目标企业是否存在滥用会计政策操纵利润的行为,或者随意调整会计政策使企业净利润缺乏必要的可比性。若有必要,需调整目标企业已公布的利润,使其与并购企业的会计政策一致。②剔除非常项目和特殊业务对净利润的影响。③调整由于不合理的关联交易造成的利润增减金额。

(2)选择、计算目标企业估价收益指标。一般来说,最简单的估价收益指标可采用目标企业最近一年的税后利润,因为其最贴近企业的当前情况。但是,考虑到企业经营的不确定性,尤其是有些目标企业的生产经营具有周期性,采用其最近三年税后利润的平均值作为估价收益指标更为适当。实际上,对于目标企业的估价还应当更多地关注其被并购之后的收益状况。

(3)选择标准市盈率。通常可选择的标准市盈率是:在并购时点目标企业的市盈率、与目标企业具有可比性的企业的市盈率或目标企业所处行业的平均市盈率。选择标准时必须确保在风险和成长性方面的可比性,该标准应当是目标企业并购后的风险成长性结构,而不仅仅是历史数据。

(4)计算目标企业的价值。利用选定的估价收益指标和标准市盈率,就可以比较方便地计算出目标企业的价值,其公式为:

目标企业的价值=估价收益指标×标准市盈率

【例2】华成公司和宏远公司都是从事商品批发的企业,表2是两家公司的基本情况,华成公司是上市公司,而宏远公司是非上市公司,对宏远公司进行价值估计。

①使用最近的盈利水平估计企业价值。对非上市企业宏远公司进行价值估计,首先要选择相似的上市公司来确定其盈利倍数水平,通过比较,发现同行业的华成公司比较接近。

表2 华成公司和宏远公司基本情况单位:万元

| 2003年 | 华成公司 | 宏远公司 |

| 2001年税后利润(所得税税率40%) | 52 | 19 |

| 2002年税后利润 | 62 | 22 |

| 2003年税后利润 | 75 | 25 |

| 每股盈利(元) | 0.075 | 0.0833 |

| 股票市价(元) | 90 | — |

| 市盈率(倍) | 12 | — |

| 股本 | lOOO | 300 |

| 净资产 | 2000 | 500 |

在【例2】中确定宏远公司的市盈率也为12倍。

则基于最近盈利水平的宏远公司的价值估计为:

2003年每股盈利(元) 0.0833

市盈率(倍) 12

宏远公司价值 0.0833×12×300=300(万元)

这种方法取数简单,只考虑企业现期的盈利能力。

②使用历史平均盈利水平估计企业价值。仍然使用上例数据,基于三年平均盈利水平的宏远公司价值估计为:

三年平均利润 (19+22+25)/3=22(万元)

平均每股盈利 22/300=0.073(元/股)

宏远公司价值 0.073×12×300=263(万元)

这种方法主要是考虑到由于特殊业务的影响,企业收益在某一年度内可能波动太大,不能反映企业一贯的获利能力,所以取平均收益。

③使用预计盈利水平估计企业价值。在对宏远公司的财务数据进行分析的基础上,发行该企业的利润呈相当稳定的增长态势,因此,也可以采用企业可以预计的盈利水平作为评价依据。如果下年宏远公司与前三年平均利润比较,利润增长率为14%。则:

宏远公司的平均利润 22万元

2004年利润增长 22×14%=3.08(万元)

预计税后利润 25.08万元

预计每股盈利 25.08/300=0.0836(元/股)

宏远公司价值 0.0836×12×300=301(万元)

市盈率倍数方法与模型形式简单,计算简便,基本上依赖股票市场信息,估价时无须明确假设条件,反映了股票市场对公司价值的各种预期和溢价。特别适用于当可比公司比较多,而且可比公司股票市价具有有效性时。然而在假定企业收益水平稳定的前提下,市盈率模型在一个单独时期内可以对企业的收益进行估计,但这种估计不能确定收益增长的时间期限。而且从严格意义上由于不存在市场、财务结构、风险水平、成长性等方面完全相同的可比公司,所以市盈率的选择有一定的主观性。此外,采用会计上的每股收益来进行测算,会计利润本身的种种局限性(盈余管理、短期行为)会导致本方法的严重缺陷。

扫码下载

免费看价格